Crisis, recesión y mercados financieros

|

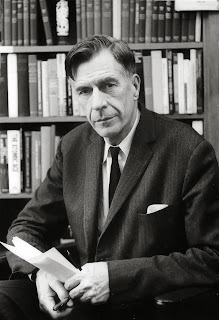

| Galbraith |

“Esta vez es distinto: ocho siglos de necedad financiera”. Este es el título de un libro de los famosos Reinhart y Rogof, los del artículo errado en el que se defendía que una deuda por encima del 90% del PIB implica reducciones del mismo. En este tomo se “limitan” a realizar un detallado catálogo de las crisis financieras, de deuda o bancarias que se han producido a lo largo de la historia (en esencia los últimos 800 años). Y la conclusión no puede ser más evidente, de hecho la eligieron como título.

En el prólogo de una de las últimas ediciones de su best seller “El crash del 29”, Galbraith se lamentaba de que este libro resurgiera cada cierto tiempo de sus cenizas, siempre coincidiendo con alguna crisis de origen financiero que explotaba cuando el libro estaba a punto de descatalogarse. Aunque en el texto de su pequeño a la vez que gigante “Breve historia de la euforia financiera” explicaba él mismo que la memoria humana es muy frágil y que las crisis se espacian justo el tiempo necesario para que se nos olviden los desastres de la anterior. Por cierto, también encontraba como rasgo común en todas las crisis el concepto de novedad financiera (el efecto esta vez es distinto), aunque normalmente se trataba de un subterfugio más para aumentar el apalancamiento de inversores, familias y empresas.

Todo esto viene a cuento de si estamos o no saliendo de la crisis. Es una obviedad que técnicamente hemos salido de la recesión (a la espera de que la Contabilidad Nacional ratifique las estimaciones iniciales del Banco de España). También lo es que no hemos salido de la crisis, ya que ésta es más un estado mental que un momento del PIB. Y nuestro estado mental no va a modificarse hasta que: 1) dejen de preocuparnos el desempleo o la disminución de la renta porque estos dejen de producirse, o 2) nos acostumbremos a la nueva situación y la comencemos a considerar nuestra nueva “normalidad”. Y para cualquiera de las dos circunstancias aún queda mucho tiempo.

Lo que me preocupa es la debilidad sistémica de nuestra economía financiera, una debilidad que somos incapaces de controlar, a pesar de las regulaciones y de las instituciones de las que nos hemos dotado para ello. Y no creo que se trate del proceso de destrucción creativa de Schumpeter o de los efectos de la globalización (ocho siglos). Es un defecto congénito, una tara de nacimiento. A diferencia de la economía real o productiva, la financiera trabaja con expectativas y con sentimientos, antes que con datos. En este terreno, los movimientos de masa, los comentarios fuera de contexto o los chivatazos mueven el mercado. En un contexto así, la avaricia y la falta de ética sólo son los complementos aceleradores de la ignición. No les falta razón a los economistas que propugnan un sector financiero mucho más controlado y más centrado en su misión primaria que no es otra que intermediar el dinero entre las unidades con superávit y las que necesitan gastar o, sobre todo, invertir.

Así, la cuestión de si estamos o no saliendo ahora de la crisis es baladí, pues como mucho estaremos camino de un interregno, seguramente algo más largo que los anteriores (por aquello de la gravedad de lo vivido), un espacio de tranquilidad relativa en el que se estarán fraguando las próximas dificultades. ¿Estamos poniendo las bases para que esto no sea así?

Comentarios

Publicar un comentario